全投資家が誰も予測することが出来ない、テールリスク(自然災害やウィルスの感染など)が起こったとき、株式市場は『心理的な不安感、不確実性の拡大』によって、暴落気味に下がります。

テールリスクとは、誰も予想もしない出来事で、これが起こったときに暴落、もしくは暴騰することを言います。

今回は新型コロナウィルスの影響で、それが起こりましたね。(結果的に暴落気味…)

株価指数の下げ幅は僅か1ヶ月半ぐらいで日経平均は約26%ぐらい下げました。S&P指数も同じぐらいの下げ幅でした。

その後も乱高下を繰り返しています。

| 2020年 | 1月31日 | 2月28日 | 3月13日 |

| 日経平均 | 約23205円 | 約21142円 | 約16900円 |

| S&P500 | 約3225$ | 約2954$ | 約2480$ |

3月に入ってから下がり方が凄まじいですね。

こういうときは、持っている株(ミニ株【単元未満株】含む)を傷が浅いうちに売るのかどうか迷います。

売るのか売らないのかは、それぞれ投資家の投資スタイルによって大きく左右されると思います。株式(ミニ株【単元未満株】)の場合は、

- キャピタルゲイン目的(差益狙い)

- インカムゲイン目的(配当金狙い)

かで大きく変わりそうです。

株式投資に至っては、キャピタルゲインでの投資は個人的にはしていないので、ここではインカムゲインでの投資スタイルメインの話になります。

人間の心理は思っているほど弱い、暴落の時ほど理性的な対処法を

人間の心理は意外に弱いもので、損失が出てしまうと、どうしても何か行動を起こそうとしてしまいます。

キャピタルゲイン(差益)目的の投資家、インカムゲイン(配当益)目的の投資家、両方に該当しますね。

プロスペクト理論で、人は利益が出ることよりも、損失をすることに敏感で、感情(心理)に与える影響は利益よりも約2倍の差があります。

また、損をしている状態だと損失を取り戻そうと、人はより積極的にリスクを取りたがるようです。人によってはそうでない人もいますが、結構当てはまる人は多いと思います。

キャピタルゲイン投資で一番最悪なのは、損失を取り戻そうと手早く損切りし、リスクを取り行動した結果、また損をしてしまう無限ループにハマることです。

インカムゲイン投資では、下げて買ったはいいけど、結局どんどん元本割れし、配当金も出なくなり、損失を拡大しただけになることです。

これらは避けなければいけません。

ただ、避けなければいけないのはわかっていますが、完全に避けることは不可能です。

出来る限り、損失を拡大しないためにも各々個人投資家は株(ミニ株【単元未満株】)を買う前に出来るだけマイルールは作っておいた方がいいですね。

私はインカムゲイン投資で、配当金生活を目指していますから、暴落が起きても対処法は基本的にガチホです!!(たまに買い増し含む)

配当金目的でも、ずっとガチホって…大丈夫なの…?

株式でのガチホはハッキリ言うと大丈夫ではないです。

インカムゲイン目的の投資で、例えば初めに買ったA社の株が10万円で暴落し、元本割れを起こして3万円になった場合、配当金(株主優待含む)金額が生涯7万円をこえなければ、意味がありません。

ついでに、個別株は倒産リスクも付いて来ますし、ガチホしていても景気減速により減配や日本株に至っては株主優待も改悪されることもあります。

キャピタルゲインの投資なら減配や優待の改悪などはあまり気にすることでもありませんが、インカムゲインの投資なら少なからず気にしなければいけません。

ガチホはガチホでリスクがありますね…。

事前に暴落が来ても安心して買い増し出来そうな銘柄を選んでおく

インカムゲイン投資に限って言えば、基本的に暴落が来ても来なくても、ガチホして買い増しスタイルが主です。

テールリスクによる暴落が来ても、なるべく減配しないで配当を出す銘柄を中心に買っていけば、暴落時にも安心して買い増し出来ますし、貰える配当金もあまり減らすこともありません。

銘柄選びとしては、アメリカ株も日本株も似たような感じです。

アメリカ個別株の戦略として

アメリカの個別株で言えば、暴落時でもインカムゲイン投資に合いそうな個別銘柄を選ぶしかありません。

- 年々増配している。景気が悪くても配当を出す会社(減配しない確率が高い銘柄)

- 潰れなさそう(自己資本比率がなるべく高いもの)

を基準にして選んでいくのが無難です。注意点としては、今はそうでも今後はわらないことです。

減配はしないだろうと思っても、するときはしますし、会社も潰れるときは潰れます。あくまでも、自分なりに予想し分析して決断していくしかありませんね。

世界的な株価暴落時にも、インカムゲイン投資目的の条件に当てはまりそうなのは、コカ・コーラやジョンソン・エンド・ジョンソンなどが有名どころです。

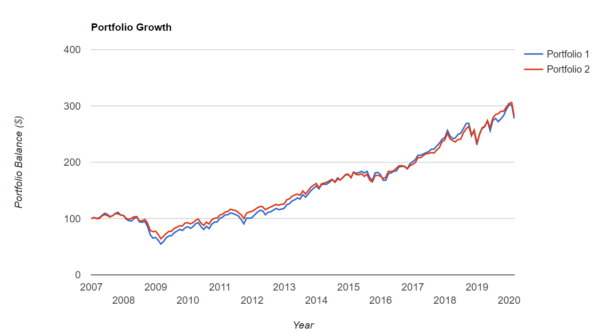

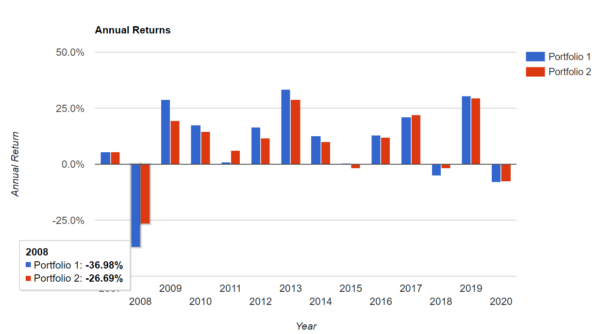

アメリカ株の増配銘柄に至っては、暴落が来ても戻りも早いですし、平均的な指数と比べても下げ幅も少ないですね。平均的な指数を比べるのにアメリカの株を全体的に買えるVTIを使ってみました。VIGは増配銘柄を集めたETFです。

2008~2009年はリーマンショックで下がっていますが、赤のVIGの方が下げ幅は少ないです。最終的には同じような線をたどりますが、暴落にはVIGの増配銘柄を集めたETFの方が、VTIに比べるとダメージは少ないですね。

2008年の青VTIは-36.98%、赤VIGは-26.69%です。このことから、増配銘柄は暴落には多少耐えることは出来ると言えます。

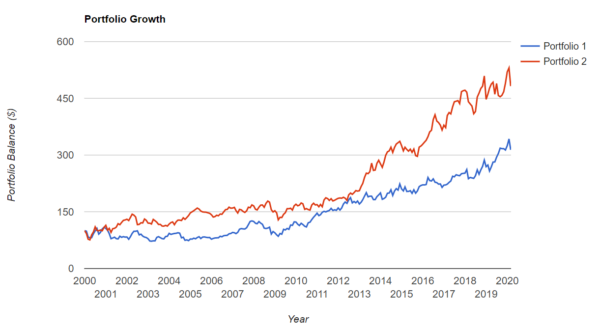

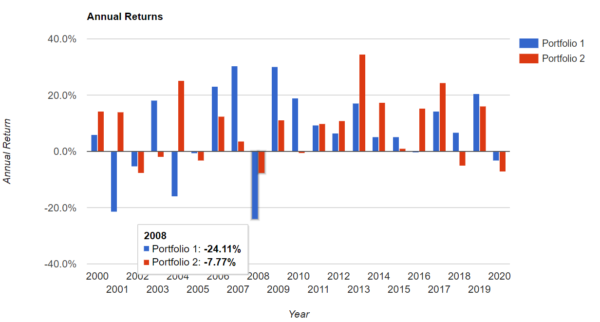

詳しく増配銘柄の個別株で見てみると、こんな感じです。青コカ・コーラで赤Johnson&Johnsonです。

Johnson&Johnson強いですね。リーマンショックでもJohnson&Johnsonは2008年で見るとトータルで-7.77%の下げ幅しかありませんでした。

こういったデータをみると、増配銘柄が多いアメリカ株は暴落時にも手を出しやすい方なのかもしれません。

日本個別株の場合

日本の個別株の銘柄選びはアメリカの個別株と一緒です。

ただ日本の個別株は景気が悪くなったりすると、あっさり減配したり、株主優待を改悪したりと、投資ブログを書いてる人の中では比較的有名?な話です(笑)

そんな中でも、減配をしていない銘柄もあります。KDDIや花王などですね。こういった銘柄を選ぶのはインカムゲイン投資では、重要になってきます。

リスクとしてはアメリカ株と一緒ですね。自分の買った銘柄が配当を出し続けるか、優待がある場合はこの先優待がどうなるのか、将来のことはわからないと言った感じです。

また、日本株の場合は暴落が来るとアメリカ株のように株価が回復し、上がらないことが多いです。

日経平均もバブル以降の高値は更新していません。

個別株も上場以来、ずっと右肩上がりの株はちゃんと探せば他にも出てくると思いますが、調べた感じでは家具で人気のニトリぐらいしかないように思えます。

あとは夢と銭の国、ディズニーランドやシーを運営しているオリエンタルランド、ユニ・チャーム、私も愛用しているワークマンなどが右肩上がりに近いです。

日経平均がバブル期以降の高値を更新していないのは、日本株を買う人がいないからと言ってしまえばそれまでなんですが、出来ればアメリカ株のように個人的には上がってほしいとは思っています。

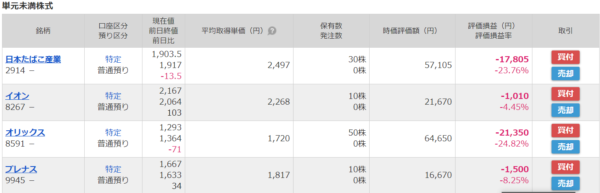

デメ男の金融資産【株、ミニ株(単元未満株)】はどれくらい減った?

暴落に影響するテールリスクが起こると世界的に株価指数はサゲサゲムードです。今回は未知のウィルス(新型コロナ)で混乱が起こりましたね。

24時間営業を廃止した株をどうするか悩んでいた矢先、テールリスクと被って、いつの間にか保有株すべて元本割れしていたという最悪なシナリオです。

偉そうにブログで書いていますが、今は24時間営業廃止で株を売る売らないの状況ではなくなりました。

サラリーマン(私)は常に株価をチェック出来ないので、対処するときは後手後手にまわり、

- 損切りも微妙…

- ナンピン買いもどこまで下がるかわからないしどうする…

といった感じで完全に負けパターン突入です。どれほどの損失を生み出したのかは、リアルな金額は載せませんが、

株式(ミニ株【単元未満株】含む)、平均-15.5%(SBI、マネックス証券全平均)です。

さんざんな結果ですね。

お父さん、ここでマイナス確定したら、他の投資家の養分確定ねっ!

投資の世界は損をするときはしますね。こればっかは自己責任なので、割り切ってます。株式投資をする個人の80%は損をするというデータは、あながち間違いではなさそうです。

とりあえず、インカムゲイン投資の私はルール通り保有銘柄を売らずに、アメリカ株に至っては増配銘柄中心、日本株に至っては減配しなさそう、優待が充実している銘柄中心に買っていく予定です。

暴落時に個別株を買うタイミング

テールリスク(暴落)が来て株価を予想し行動しても、100%その通りになることはなかなかありません。

今の所(2020年3月)は、各国が利下げをしたり、金融緩和で全体的に株価を押し上げる政策はしていますが、

それがずっと続くことはありませんし、どこかで株式全体がまた下がる相場に切り替わっていく可能性も0ではないです。

こういうテールリスクによる暴落の時に、株式を買うことを『落ちるナイフを掴む』と言います。

落ちるナイフを掴んだときに、大儲け出来る場合もありますが、私はナイフが落ちて止まって動かなくなってから、ナイフを拾っていこうかなと思っています。(止まったと思っても、もっと落ちることもありますが…)

どこが底かは正直なところ誰にもわかりません。そこの見極めは自己判断でやるしかありませんね…。一般的には上下幅が少なくなり、指数の移動がヨコヨコになってきたら良いとされています。

まとめ:テールリスクはいつ起こるかわからない、対処法はどうするか決めておくことが大切

稀にあるテールリスクでの株価暴落は、下手に動かない方が傷が浅くなることもあります。

サラリーマンをやっていると貼り付いて単体の株や株価指数を観れるワケではないので、気付いたときには、もうどうにも動けないことが多いです。

そういうときのために、投資をする前からキャピタルゲイン投資でもインカムゲイン投資でも、

- 自分はどれくらいの損失までなら問題ないのか

- どの銘柄を中心に買っていくのか

- テールリスクが来たら、問答無用で全部現金化するか

- ガチホするか(ガチホというより離さない)

を一度、シミュレーションした方がいいと思います。それを考えておかないと、いざテールリスクが起こったときにどうやって動けばいいのかもわかりませんし、

逆に正常な判断が出来なくなってしまい、結果的に投資の世界から退場することにもなります。

株式投資をするとき、個人投資家は不測の事態が起こった場合にはどうすればいいのかは、対処法として始めに考えておいた方が良いかもしれません。