一度、投資をする前にリスク許容度を決める人もいれば、何となくしか決めていない人もいます。

中には全く決めていない人もいますし、各々投資家の性格により、この辺は大きく変わります。

リスク許容度とは、ざっくり言うと、どこまでの損失までなら問題ないのかを自分で知ることです。

ただ、実際に投資をしてみて損失を出したときや、転職や退職、家族構成の変化、年齢などの影響によって、途中からリスク許容度を見直す作業が必要になることも出てくると思います。

そういうときは、迷わず見直した方がいいですね。資金不足になって投資をするのが苦しくなり、途中退場の原因になりますから。

こんな人はすぐにリスク許容度の見直しを!?

ビギナーズラックで投資での損失を出していないときや、投資をやり始めたときに、リスク許容度の見直しなんていらないと思っていても、実際に損失を出したら、

- どんなときも気持ちがざわつく

- 他のことが手につかず、どこか上の空

という状態になることもあります。

こういうときは出来るだけ早く軌道修正し、見直した方が無難です。常に投資の損失が気になっている状態ですね。

気持ちがざわついたり、ずっと損失が気になっているのは、自分がリスクを取りすぎていると、自分自身が教えてくれているサインでもあります。

このサインを無視すると精神的に余裕が徐々になくなり、他のことが手につかないことも出てきてしまいます。

それでもいいかもしれませんが、人生は投資だけやっていればいいというワケではありません。

会社員なら仕事もありますし、専業主婦なら家事、子供がいれば子育てもしなくてはいけません。親の介護をしている人もいます。

日常生活は毎日続くので、投資での気持ちの見切りはどこかでしなくてはいけませんね。

いつまでも損失を引きずり気持ちが落ち着かなければ、日常生活に少なからず影響してきます。現在寝ても覚めても、投資の損失が気になるのであれば、

- より現金比率を高める

- 株などのリスク資産の割合を少し減らす

- 分散投資も考慮し、試してみる

ということを行い、自分にはどういった状態なら気持ちがざわつかないのかを考えることも大事ですね。

見直しはどうしたらいい?損失イメージを具体的に持ってみること

リスク許容度を見直すとき、どうすればいいかは便利なサイトがあります。一般社団法人全国銀行協会のサイトです。

私も改めてやりましたが、変わらずの積極運用タイプでした。無料で行えるのでやってみるのもいいですね。

リスク許容度の見直しといっても、各個人により大きく変わります。

積極運用タイプで60%が収益性が高いリスク資産と出ていても、想定と実体験との差は少なからず出ると思います。

実体験したことを想定し考えても、投資をしなければわからないこともあります。

損失を経験している私が言えるのは、例えば60%の内、投資している資金100万と想定して、投資している現金価値が

70万円になったら?

50万円になったら?

10万円になったら?

というイメージをしてみると、意外と自分の見直すリスク許容度がわかります。

中には100万円が50万円の価値になってもヘッチャラな人もいますし、そうでない人もいます。

想定したとしても、どれぐらいの下落率を想定すればいいのか?

目安としては、一番過去に大きく下げたのは、ITバブル崩壊のときに日経平均株価が63%の下落でした。今後もそれ以上に下落をすることがあるかもしれませんが、歴史を振り返ってみて、これぐらいは今後も下げるかもしれないなと考えることも出来ます。

金額が大きくなればなる程、下落率をイメージしておくと、いざ損失が出ても理性的に対応しやすくなります。

投資をする前でも、大丈夫かなという損失額を想像してみると、自分自身でリスクを大きく取らずに、キツいなと思うポートフォリオは組むことはないと思いますね。

自分に追い込みをかける体育会系のドMちゃんではない限り、しっかりと現金比率を高めて投資と一定の距離を保つようになります。

分散投資より現金比率を上げるのも戦略としては有り

リスク許容度の見直しで、良く株以外にも債券や現物のゴールドなどに分散をした方がいいと聞くこともあります。

それも方法としてはいいかもしれませんが、私は分散投資よりも、分散に回そうと思っていた資金で、なるべく現金比率を高めることにしています。

例えば、100万円ある内の80万円を株式や株のETFなどのリスク資産に投資をし、残り20万円を分散として、債券や現物ゴールドに投資をしないで、ただ現金比率を高めるだけです。

全体のポートフォリオとしては、オール株式系は上下が激しく、損失額も出るときは大きく出るので、バランス的には好ましくないかもしれませんが、株好きな私はあまり気にしませんし、

現金比率を高めているからか、気持ち的に少し余裕があります。買い増しも、し易いですしね。

経済の仕組みとしては、株価が下がれば現物のゴールドが安全資産として買われたりもしますが、ゴールドは配当金が出るワケでもなく、キャピタルゲイン狙いの投資に近いので、個人的にはあまり興味が沸きません。

人によっては、ちゃんと債券を含め、ポートフォリオにゴールドのETFも『1326【SPDRゴールド・シェア】』などを組み込んだりしているようです。

正直なところ、何に分散するかは各々投資家の好みになると思います。

私のように配当金メインで考えている人はリスクは大きいですが、どうしても株式系、REIT系がメインになりますね…。

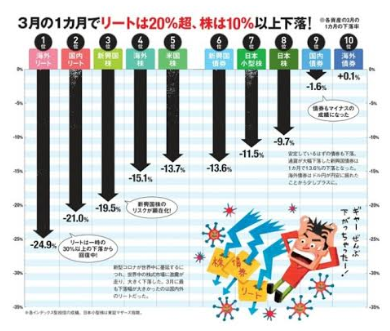

因みにコロナショックでは、海外REITが24.9%の下落をしました。株式に至っても、新興国株は19.5%の下落です。

REITだけのポートフォリオだと、損害が凄まじい結果でした。株とREITをメインで保有している私もマイナス20%越えがいくつもあり、トータルで数十万以上の損失でした。

映画【カイジ】のように

どぉーしてだよぉーーー!

という状態になりましたが、景気の影響をもろに受ける資産をたくさん保有しているから仕方ありません…。

リスク許容度を見直しても、安全資産の比率に違和感があるなら自分で設定してみる

リスク資産の割合を直しても、まだ少し不安感があるなら自分でリスク資産以外に現金をいくら用意した方がいいのか、考えることも大切です。

これも各々個人や家庭の事情によって変わると思います。

中には、1~2年間の生活資金があればいいと言う人もいますし、3ヶ月ほどの生活資金で十分という人もいます。

どれくらいの期間の生活資金や、それとは別の預金があれば安心かを考えれば、自ずと答えが出ると思います。

投資とのバランスを考えると結構悩みますが、安心感はそれぞれ違うので、自分で決めるしかありません。パートナーがいれば、要相談事項になりますね。

まとめ:本当のリスク許容度はそのときのライフスタイルで変わる

投資をする前にリスク許容度をイメージし、その投資期間中に何かのきっかけで、イメージと異なることが出て、リスクを取りすぎていると思ったら、

- 株や投資信託などのリスク資産に対する投資金を少し減らす

- ある程度の分散投資も検討する

- 安全資産(現金)の比率を上げたりする

ことなどを試してみることが方法としてはいいと思います。

分散で債券や現物のゴールドに資金を逃がす方法もありますが、それでも完璧な安全資産と言うには心もとないので、現金保有率を上げる方が、個人的には安心感があります。