2021年も12月になり、今年も終わりを告げようとしています。

ついでに私の会社も売上げ激減で終わりを告げそうですが、そんなギリギリサラリーマンでも何とか投資を続けさせて頂いております。

さて、誰も待っていない半年に一度の資産運用結果を勝手に載せるというイベントが発生しました。

2021年の5月から12月までの短い期間でも本当に色々な出来事があり、世の中は目まぐるしく回っているなという印象です。

因みに経済やお金に関わる主な出来事は下記のようになっています。

- アメリカが複数の中国企業への株式投資を禁じる新たな大統領令に署名(対象となる中国企業が拡大)

- 中国政府が少子化の一因とされる家計の教育費負担の軽減を狙い、新たな営利目的の学習塾設立を禁止する新規則を発表。また、既存の学習塾の非営利化を義務付ける方針を示した。(民間教育会社は約1200億ドル規模の打撃を受けるとの見通し。その影響もあり、それらに関連する株は下落。)

- 中国の不動産大手、中国恒大集団の経営危機問題が発生。

- SBIソーシャルレンディング廃業。投資への勧誘に対する違反行為があり、融資先が貸付金を事前の計画通りに使用していなかったり、資金使途の確認義務などを怠っていた。(SBIグループ全体の影響は損失額、約150億円程度)

- 茨城県水戸市の令和納豆(納豆ご飯専門店)がクラウドファンディングで約1200万円の資金を集めたが、その後閉店。

1万円の支援で納豆ご飯セット一生涯無料パスポートを実施したが、2020年5月頃から

納豆ご飯セット一生涯無料パスポートを一方的に没収された~

という利用者の口コミが相次ぎ、炎上。経営難になり閉店する。

- 某有名なインフルエンサー、イケハヤ氏がオススメしていた仮想通貨(暗号資産)IRONとTITANが暴落。(TITANの最安値はおよそ1日で42億分の1に…。草コインが根こそぎ刈り取られた形になりました。)

- 仮想通貨販売会社のインバウンドプラス(後にWFCに社名変更)が仮想通貨(暗号資産)のワールドフレンドシップコインを無登録で販売し、元代表や幹部6人を逮捕。(集めた資金は約8億7000万円とされている。)

- ジュビリーエースという投資会社が『AIによる仮想通貨(暗号資産)の売買益で高配当が得られる。』と謳い、約650億円を集めたが金融商品取引法違反(無登録営業)により幹部たちは逮捕。(顧客が返金または配当が出金されないことを警察に相談しその後発覚)

- 西山ファーム(観光農園経営)をめぐる投資詐欺事件が発生。顧客が商品をクレジットカードで購入し、それを海外に転売し利益を上げると謳い出資を募っていた。しかし、大半の取引に実態がなく自転車操業。破産手続きに入り被害総額は約133億円とされている。

- 東証市場再編、市場区分見直しへ 2022年4月4日からプライム、スタンダード、グロースへの3つの市場に分類される予定

- 東京オリンピック(2021年7月23日 ~8月8日)、パラリンピック開催(2021年8月24日~9月5日)

- GAFA(グーグル、アップル、フェイスブック、アマゾン・ドット・コム)が日本株全体の時価総額を超えた『GAFAの合計株式時価総額は7兆500億ドル(約770兆円)。日本企業全体の6兆8,600億ドル(約750兆円)』※FacebookはMetaに社名変更予定

- 日本の内閣総理大臣の交代(菅総理から岸田総理へ)

- 日経平均株価、TOPIX(トピックス)ともに約31年ぶりの高値を更新

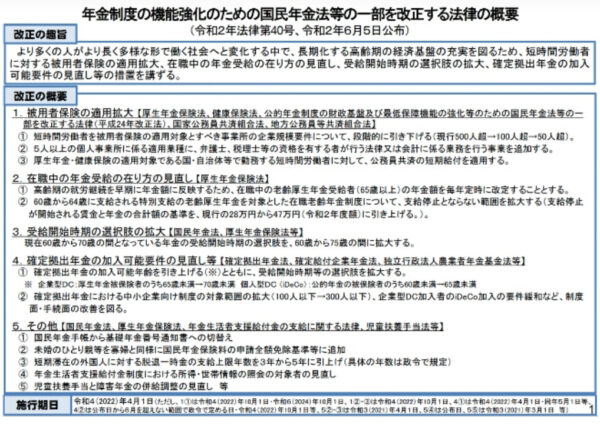

- 年金制度の改定

- 東証取引の営業終了時間が15時から15時30分に延長予定

- 日本が金融所得課税(株の利益や配当金の税金など)の引き上げを検討

- 世界で新型コロナウイルスのワクチン接種が進む中、変異株の新型コロナウイルス再拡大!?

- アメリカのFOMC(連邦公開市場委員会)がテーパリングを発表『2022年に約3~4回利上げへ予定』

まだまだあると思いますが、このような感じです。

この半年間の流れとしては、

ソーシャルレンディング(クラウドファンディング含む)の運用の難しさが浮き彫りになったり、

日本の年金制度や東証の営業時間などが変わる予定となりました。

金融所得課税の見直しも検討され、投資に対しても増税の方向に国が動いています。

投資詐欺も新しめの仮想通貨(暗号資産)関連が目立つようになりました。

ただ、新しい金融商品関連でも本質的に投資詐欺はポンジ・スキームです。

投資詐欺?ポンジ・スキーム?そんなの見分けられないよー。

という人は、

- 紹介した人に紹介料が入る(マルチ商法やネズミ講商法的)

- 月利で約1~3%、(年だと約12~36%)以上の配当を謳う

- 日本の金融庁の許可を得ていない独自のスキーム(私募ファンド系)

- 海外で事業をしている

この4つのワードが出たら、絶対に投資をしないようにしましょう。

まぁ、美味しい話を独り占めしない時点で詐欺臭ハンパないんですけどね(笑)

インフルエンサーによる投資煽りも今に始まったことではありませんが、目立つようになりました。

インフルエンサーはカリスマ性がある人達なので、ついつい真似したくもなりますが、投資に限って言えば投資をした人の『自己責任』になります。

何かあってもインフルエンサーが責任を取ってくれる訳ではありません。

インフルエンサーの言うことは、あくまでも参考にしたり、投資をするなら大火傷をしない程度に投資をしないと、痛い目を見ることにもなるので気をつけてください。

世界の金融市場としては、アメリカと中国の大国同士の対立が激化し、今年も新型コロナウイルスの変異種にも振り回された1年でした。

来年もウイルスと人類の戦いは続くかもしれませんが、早くウイルスのことを気にせず、外に出たいモノです。

また、2021年11月頃からアメリカのFOMCがテーパリングの開始予定を発表したことで、弱小投資家の私を含めた世界の投資家たちは、ざわついています。

買いからのガチホしかしない脳筋投資家の私にとっては少し心配になる出来事です。

単純に金融資産の買い入れがなければ、株価も上がりにくいですからね。

来年の2022年頃には終わる予定となっていますが、これも時代の流れと受け入れて、希望を胸に抱きながら、変わらずの脳筋プレイで投資をしていく所存でございます。

そんな脳筋投資家の2021年12月の運用結果はこのような感じになっています。(元本からどれだけ増えたかをざっくり平均値で載せています。)

- 日本の投資信託 平均+約31%

- オフショア投資 平均+約28%

- SBI証券の日本株(ミニ株含む)平均+約20%

- マネックス証券の日本株(ミニ株含む)平均+約54%

- アメリカ株(ETF含む) 平均+約19%

- 嫁のインデックス運用 +約20%

- 長女のETF運用 約0%

前回に引き続き、トータルではまだまだ含み益中です。

しかし、利益を確定しない限りはすべて『幻(まぼろし)』でございます。

この幻が私にどのような夢を見せてくれるのか?

天国か?はたまた地獄なのか?

その展開は神のみぞ知ります。

プロフィール

- 年齢…夫婦ともに40代

- 家族構成…4名(大人2名、小学校低学年と保育園の2名)

- 住まい…東京都

- 職業…夫『会社員』(底辺ブルーカラー) 妻『会社員』(事務系) 【お互い勤め人として服役中で約16年目に突入】

- 夫…年収280〜380万円以下

- 妻…年収240〜300万円以下(時短勤務中)

- 性格…夫婦ともに意識低い系

- 金融資産…1000万円以上

- 投資歴…10年以上

※年収はボーナスによって大きく変動し、また友人や知人もブログを見るため、今までのざっくりとした数字を載せています。

資産運用は2021年12月も全体的には好調だった

金融緩和様々状態が続き、2021年も投資家にとっては良い時期だったと思います。

私的にはお陰様でウハウハモードです。

しかし、世界的な相場としてはここ2、3年特に順調に上がってきているので、どこかで休憩という停滞時期に入る可能性もありますし、

突然、暴落という悪魔がやってくるかもしれません。

先のことなので、どうなるのかはわかりませんが、停滞時期に入ろうが悪魔が来ようが、変わらずに投資をする所存です。

10年、20年先の相場から見れば、もしかしたら今が最安値かもしれませんしね(笑)

このまま突き進みます。

インデックス投資の一部を売却

インデックス投資は新興国株式インデックスを売却し、別の手数料が安い新興国株式インデックスに乗り換えました。

何億円とか何百億円の金額を投資している訳ではないので、そのままでも良かったのですが、

- ベンチマーク(運用の指標基準)も全く同じ

- 丁度、新興国株式インデックスが高値になっていた

- 利益も出ていた

ということもあり、これも良い機会と捉えて変えさせて頂きました。

どうでも良い情報ですが、乗り換えたのはeMAXIS Slim新興国株式インデックスです。

新興国株式が盛り上げれば、私も盛り上がる予定なので、新興国の民たちには頑張って欲しいと思っています。

オフショア投資の運用成績は前回とあまり変わらない

オフショア投資は全体的に半年前と大きく変わっていません。

相変わらず自分でポートフォリオを組んでいるハンサードは好調ですが、一部中国に投資をするファンドを組み込んでおり、その結果中国が足を引っ張っています。

ここが好調なら、かなり良い感じだったんですけどね…。

最終的には、自分で組み込みを決めたので良しとしています。

香港のFT lifeの方はIFAが勝手に運用してくれており、元本割れから元本に近づきましたが、微妙の一言です。

そして、バランス型で投資依頼をしていましたが、まだまだ投資期間が長いので積極型に変更し様子を見ることにしました。

今後、投資をする中で元本割れが大きくなり、解約返戻金と投資元本が同じになるようなら、FT lifeに限っては解約を視野に入れるかもしれません。

気持ち的には、

ファンドマネージャーさん。このままポンコツで終わらないで下さいよ~!

ですね。

日本株(ミニ株含む)は大きく変わらず含み益中

日本株も全体的には含み益で、ほぼ変わらずの現状維持です。

ただ、ずっと昔に株主優待目的で買ったヤマダ電機とビックカメラの下落っぷりが凄まじく、残念な状態となっています。

気付いたら-20~30%ぐらいで、今後どうするか検討中です。

- ガチホプレイ?

- 長女か妻の口座で100株買い増すか?

- 損切りするか?

…。

最近は株主優待の改悪が保有銘柄に限って立て続けに起こっているので、株主優待目的の投資熱が若干冷めています。

なので、とりあえずはそのままのガチホ予定です(笑)

アメリカETFは良好。個別株に至っては損失丸出し銘柄が誕生!!

アメリカのETFはかなり良好です。

VTIをメインに積み立てており、他は比率的にそこまで金額は大きくありません。

アメリカ様々ですが、1つ大きな問題が勃発。

それは

- ビヨンドミート

- パランティア

- GE

の個別株たちがこぞって下落。

ビヨンドミートに限って言えば、散々な結果です。

下落という呪いにかかりました。

個別株で少しだけロマンを見たかったのですが、

雑魚投資家がロマンを見たい??無駄っ!無駄っ!無駄っ!無駄っ!無駄っ!無駄っ!無駄っ!無駄っ~!

きゃぁ~、助けて~!

とボコボコにされる展開となりました。

今後アメリカは利上げもあるので、資金が株式から引き上げられる可能性もあります。

トータルで見ると損切りをした方が良いのですが、数万円しか投資をしていないので、もう放置します。

塩漬けです。むしろ、即身仏銘柄になるかもしれません。

やはり比較的能力の低い私は大人しく、ETFだけやっておけば良かったという結論に至ってます。

ただ、個別株も面白いので、懲りずにお小遣い程度に遊ぶつもりです。

懲りない男ですいません…。一応、謝っておきます。

嫁の資産運用状況は何だかんだで投資信託のS&Pのみ

嫁は投資意欲が全くないので、S&Pの投資信託のままです。

前回から何も変わっていません。

他の投資信託にも投資をしようかどうか少し迷っていましたが、その資金もS&Pの投資信託に上乗せして、もうこのままで良いかなと思っています。

あまりゴチャゴチャしてもトータルパフォーマンスはS&Pの投資信託だけの方が最強かもしれませんし、

投資にまるで興味が沸かない人に色々と考えてポートフォリオを組むこと自体、不可能に近いですからね(笑)

新たに子供(長女)の証券口座を開設し、運用を開始

長女の子供手当と私たちの定期預金が予定より余っていたので、思い切って子供の口座で運用を開始しました。

ジュニアNISAを開いて、ETFのVTに投資です。

これは我が家で使う予定はなく、長女の資産になります。

本当は残った子ども手当金を嫁に行くときや独立していくときに、まとめて銀行口座ごと現金100%で渡そうとしましたが、

- 銀行の利息少なすぎ

- 投資を見直に触れてもらいたい

- 配当金が入る仕組みを体験してもらう

- ※配当でお小遣いを渡そうと企んだ

などの理由もあり、証券口座にて投資をしました。

長女はまだ6歳なので、勝手に親の私が投資をした形です。長女からは後に『暴君』と呼ばれることとなるでしょう。

娘が18歳ぐらいになったら、口座権利は移るので、その時まで私が生きていたら、

貯金もいいけど、その中から一部は投資をしなさい

と、偉そうに言うつもりです。

仮に反抗期で、

うるせ~。老害っ!!

と言われたら、誰が慰めて下さい。

(※長男の分も資金がある程度貯まったら、証券口座を開いて投資します。)

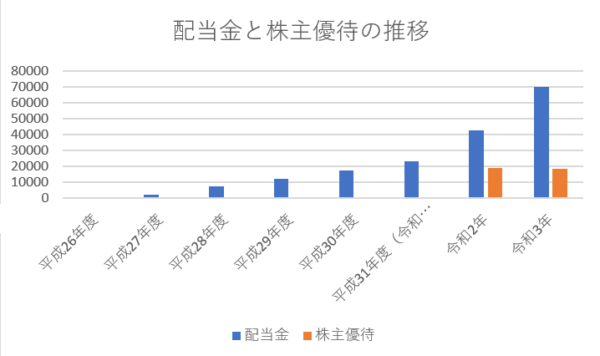

2021年トータルの配当金や株主優待

約15年ほどの時を費やして、金融資産が1000万円を超えることが出来ましたが、それに比例して配当金が増えたのかと言われれば、特に変化はありません。(途中で定期預金を解約して投資をするという荒技を使いましたが…。)

メインはあまり配当金が出ないVTIと配当金が出ない投資信託、オフショア投資ですからね。

そんな中、2021年の配当金は70,217円(※米ドル配当は1ドル100円計算)で、株主優待の価値は18,500円(※オリックスの優待は3,000円計算)でした。

株主優待の価値は改悪により多少下がる結果となりました。

| 配当金推移 | |

| 平成26年度 | 0円 |

| 平成27年度 | 2,176円 |

| 平成28年度 | 7,275円 |

| 平成29年度 | 12,016円 |

| 平成30年度 | 17,352円 |

| 平成31年度(令和元年) | 23,397円 |

| 令和2年 | 42,741円 |

| 令和3年 | 70,217円 |

配当に限って言えば積み増しのため、更に高配当株や高配当ETFにも投資をしたいのですが、

回せる資金も多くなく、また高配当投資は購入タイミングが難しいため、一気にいけないのが現状です。

よって今後も変わらずに、少しずつ買うスタイルを維持しようと思っています。

まとめ:先のことはまだわからない。生き残ることを最優先に。

2021年は比較的良い感じの投資相場だったと思います。

2022年の予想をメディアやインフルエンサーは色々と言いますが、

ハッキリ言えることは、先のことはどうなるのか確実なことは誰にもわからないと言うことです。

私のような個人投資家は生き残ることを最優先に考えて、ゆっくりマイペースに資産形成をしていった方が何かと無難だと思います。

方法としては、毎月コツコツ一定額をインデックス投資メインにぶっこむ。これに尽きます。

他の投資ブログを見ると、僅か数年で資産何千万とかいっている人もいますが、ポンコツ投資家の私は今後も焦らず急がずに進んで、気づいたら金融資産が大きくなっていたパターンを目指す所存でございます。